Tokenomics là gì? Hiểu rõ Tokenomics để tăng tỷ lệ đầu tư thành công

11 Tháng Bảy 2022

Tokenomics là một trong những khái niệm được sử dụng nhiều nhất trong lĩnh vực đầu tư Crypto nhưng không phải ai cũng hiểu chính xác Tokenomics là gì. Đây là một khái niệm vừa dễ hiểu về mặt lý thuyết nhưng lại khá phức tạp khi phân tích chuyên sâu. Chính vì thế, trong bài viết ngày hôm nay, bePAY sẽ giúp bạn hiểu tường tận nhất về Tokenomics.

Giới thiệu chung về Tokenomics

Tokenomics là gì?

Tokenomics không phải là một từ gốc nguyên bản mà đó là một thuật ngữ được ghép từ hai từ Token và Economics. Trong đó, Token dùng để chỉ tiền mã hóa và Economics nghĩa là Kinh tế học. Chính vì thế, Tokenomics có thể được hiểu là nền kinh tế của tiền mã hóa, cách token được xây dựng và áp dụng vào mô hình của dự án tiền điện tử.

Tại sao Tokenomics quan trọng?

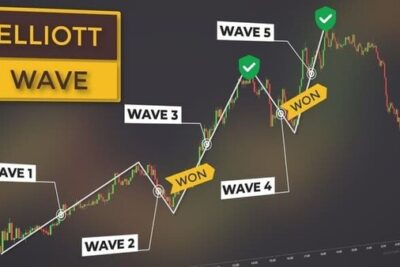

Thực tế, Crypto là một cuộc chơi được tạo ra bởi những nhà tạo lập thị trường Market Maker, những Builder/ Developer và các quỹ đầu tư mạo hiểm lớn. Từ trend ICO, IEO, IDO cho đến NFT, GameFi trên các hệ sinh thái, tất cả đều được họ tạo nên.

Vậy họ sử dụng nhân tố nào để điều kiển cuộc chơi? Đó chính là token, là thứ mà các nhà đầu tư vẫn đang mua bán, giao dịch và đặt niềm tin vào chúng. Nhưng token lại là thứ được xây dựng bởi những nhà phát triển và nhà tạo lập thị trường sừng sỏ. Trong ngắn hạn, thị trường Crypto sẽ là một Zero-sum game, tất cả đều muốn kiếm tiền, vậy ai sẽ là người mất?

Để trở thành người chiến thắng, bạn cần hiểu được Market Maker đang làm gì và hiểu được cách vận hành của token. Hay nói cách khác, bạn cần hiểu cách vận hành của TOKENOMICS. Chúng ta sẽ cùng tiếp tục tìm hiểu trong phần tiếp theo về cách những ông trùm vận hành Tokenomics!

>> Xem thêm: Wrapped token – Công cụ đầu tư đắc lực cho các nhà đầu tư Crypto

Những yếu tố tạo thành Tokenomics

Sau khi tìm hiểu xong Tokenomics là gì, bây giờ chúng ta hãy cùng khám phá những yếu tố cốt lõi tạo nên tính kinh tế của token.

Token Supply (Tổng cung)

Trước đây, Total Supply và Circulating Supply là hai khái niệm được sử dụng thường xuyên để chỉ nguồn cung token. Tuy nhiên, cả CoinMarketCap và Coingecko đã bổ sung thêm khái niệm mới là Max Supply. Khái niệm này thường dễ bị nhầm lẫn với Total Supply.

Total Supply là tổng số lượng coin/token đang lưu thông và đang bị khóa, trừ đi số lượng coin/token đã bị đốt. Ban đầu, Total Supply là con số được đưa ra bởi đội ngũ phát triển dự án sao cho phù hợp với mô hình vận hành nhất. Total Supply thường có những dạng sau:

Tổng cung cố định: Số lượng coin/token được định sẵn từ đầu và không thể thay đổi. Ví dụ: tổng cung Bitcoin là 21 triệu BTC, tổng cung Uniswap là 1 tỷ UNI,…

Tổng cung không cố định: Số lượng coin/token có thể thay đổi tùy thuộc vào hoạt động của dự án và được chia thành các nhóm sau:

- Tổng cung tăng dần do được đào thêm. Ví dụ: Số ETH token trên thị trường sẽ phụ thuộc vào hiệu suất hoạt động của mạng Ethereum, hay CAKE token sẽ được đúc thêm khi người dùng tham gia Farm trên Pancakeswap,…

- Tổng cung giảm dần do bị burn (đốt). Ví dụ: BNB có tổng cung ban đầu là 200 triệu token nhưng được burn dần chỉ còn 100 triệu BNB.

- Tổng cung thay đổi liên tục do chạy cơ chế Issue-Burn. Ví dụ điển hình cho trường hợp này là các Stablecoin như FEI, AMPL, DAI, VAI, USDT, USDC,…

Ngoài ra, Circulating Supply là số lượng token đang được lưu thông trên thị trường. Còn Max Supply là số lượng token tối đa sẽ tồn tại trên thị trường, bao gồm cả những token sẽ được khai thác trong tương lai.

Market Cap và Fully Diluted Valuation

Market Cap là lượng vốn hóa của dự án với số token được lưu thông trong thị trường tại thời điểm đó. Market Cap sẽ được tính dựa vào Circulating Supply. Công thức tính như sau:

Market Cap = Circulating Supply * Giá token

Fully Diluted Valuation (FDV) là vốn hóa của dự án, được tính với tổng số lượng token đang lưu thông cộng với số token chưa được mở khóa của dự án. Công thức tính như sau:

FDV = Total Supply * Giá token

Vốn hóa có khá nhiều ảnh hưởng đến tiềm năng tăng trưởng. Hiện tại, giá của token phụ thuộc vào nhiều yếu tố, trong đó có tổng cung ban đầu của token. Ví dụ một dự án có token A với Market Cap là $10,000,000:

- Nếu dự án phát hành 10,000,000 token thì mỗi token sẽ có giá $1.

- Nếu dự án phát hành 10,000,000,000 token thì mỗi token sẽ có giá $0.001.

Số lượng token mỗi dự án phát hành có thể dao động từ chục nghìn đến vài tỷ. Tuy nhiên, vốn hóa mới là yếu tố chính tác động đến khả năng tăng trưởng token.

Token Governance

Hiện tại trên thị trường có khoảng 10,000 loại coin và token đang lưu hành. Tuy nhiên không phải bất cứ loại token nào cũng theo cơ chế Decentralized (Phi tập trung) như Bitcoin. Sẽ có những loại token/coin được quản trị theo cơ chế Centralized (Tập trung), cụ thể:

- Decentralized là những coin/token có cơ chế quản trị hướng đến cộng đồng, do cộng đồng quyết định và không bị áp lực quản trị bởi một tổ chức thứ ba nào.

- Centralized là những coin/token được quản lý bởi một tổ chức đứng đầu. Đây thường là những dự án Full-backed Stablecoin như Tether, TrueUSD hay các token của sàn giao dịch như Huobi, FTX,…

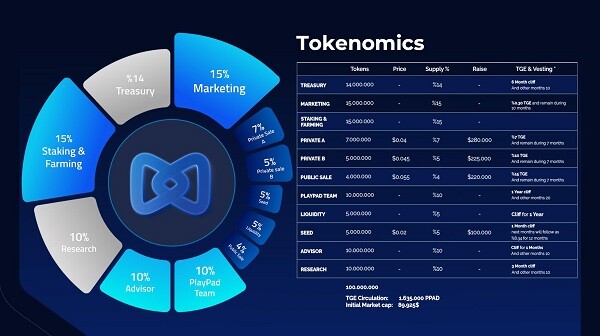

Token Allocation

Trước khi mua vào một token, phần Token Allocation sẽ giúp bạn biết được tỷ lệ phân bổ token giữa các nhóm Stakeholder cũng như sự tác động của chúng đến toàn bộ dự án.

Team

Đội ngũ phát triển dự án bao giờ cũng sẽ giữ một phần token. Trong đây, lượng token của những thành viên cốt lõi của dự án như Founder, Developer hay Advisor sẽ được công khai minh bạch. Con số token lý tưởng nhất mà Team nắm giữ thường vào khoảng 20% tổng cung.

Nếu tỷ lệ này quá thấp, đội ngũ dự án sẽ không có động lực để đồng hành với dự án lâu dài. Nếu tỷ lệ này quá cao, cộng đồng sẽ ngại hold token của dự án đó vì token bị chi phối quá nhiều bởi team dự án. Điều này gây ra một số vấn đề như tập trung quyền lực hoặc có khả năng bị làm giá cao.

Foundation Reserve

Foundation Reserve là quỹ phát triển sản phẩm hoặc tính năng của dự án. Khoản token này thường chiếm từ 20 – 40% tổng cung.

Liquidity Mining

Liquidity Mining là khoản token được đúc ra làm phần thưởng cho các nhà cung cấp tính thanh khoản cho những giao thức DeFi.

Seed/Private/Public sale

Đây là số lượng token dành cho các đợt mở bán với mục đích huy động vốn để phát triển sản phẩm. Thông thường, một dự án sẽ có 03 đợt mở bán là Seed sale, Private sale và Public sale.

Airdrop/Retroactive

Để một dự án mới thu hút được người dùng, họ thường tổ chức Airdrop cho người dùng một phần nhỏ token của dự án, chỉ chiếm khoảng 1 – 2% tổng cung. Một số đợt Retroactive điển hình có thể kể đến như 1Inch Network (1INCH), Uniswap (UNI),…

Token Use case

Token Use Case ám chỉ mục đích sử dụng của token trong dự án. Đây là yếu tố quan trọng nhất của một Tokenomics giúp bạn định giá một token trên thị trường.

Thông thường token sẽ có các chức năng sau:

Staking

Hiện tại, đa số các dự án đều hỗ trợ hoạt động Staking đối với native token của mình. Điều này tạo động lực cho nhà đầu tư nắm giữ token vì được nhận thêm phần lãi. Nếu như không có cơ chếStaking, người nắm giữ token sẽ phải chịu lạm phát vì mỗi ngày đều có một số lượng token mới được đúc thêm.

Farming

Đối với các DeFi token, người dùng có thể sử dụng chúng để cung cấp thanh khoản cho những giao thức DeFi. Theo đó, người dùng sẽ được thưởng token của dự án.

Phí mạng lưới

Để thực hiện giao dịch, người dùng phải trả phí cho mạng lưới. Mỗi mạng blockchain sẽ có một native token được thiết kế riêng chỉ dùng để trả phí cho mạng lưới.

Governance

Đối với một số nền tảng Decentralized, những người nắm giữ token có quyền đề xuất và đưa ra biểu quyết với những kế hoạch phát triển của nền tảng. Các đề xuất có thể liên quan đến tốc độ release token, phí giao dịch, mở rộng sang Blockchain mới hoặc những vấn đề lớn liên quan tới đội ngũ phát triển dự án.

>> Xem thêm: Nên mua NFT hay mua Token? Cái nào có lợi hơn?

Kết luận

Khi đánh giá về một Tokenomics, bạn không nên chỉ đánh giá về tính ứng dụng của chúng mà còn phải phân tích thị trường mà dự án đó đang nhắm đến. Liệu thị trường ấy có nhiều người dùng không, cách thiết kế Tokenomics đã cân bằng giữa tính ứng dụng và quyền lợi cho những người tham gia chưa?

Ví dụ như sàn Pancakeswap, ngay từ đầu họ đã xác định thị trường là hệ sinh thái Binance Smart Chain. Đây là một hệ sinh thái có DeFi TVL lớn thứ 2 của thị trường và sở hữu một lượng người dùng lớn.

Chính vì thế Pancakeswap đã thiết kế Tokenomics chủ yếu dành cho Liquidity Mining Reward để thu hút được người dùng ngay từ đầu. Sau đó, để tăng nhu cầu mua cho token CAKE, đội ngũ sàn Pancakeswap đã trao cho CAKE một số ứng dụng bổ sung.

Vậy là bePAY đã giải đáp cho bạn Tokenomics là gì và đưa ra một số yếu tố đánh giá một Tokenomics của dự án tiền mã hóa. Hy vọng qua bài viết trên, bạn đã có những thông tin hữu ích phục vụ quá trình tìm hiểu dự án để tham gia đầu tư kiếm lời. Chúc bạn thành công!

FAQ

Lạm phát và giảm phát trong Tokenomics là gì?

Lạm phát đề cập đến sự thay đổi về giá của các token sau khi dự án phát hành nhiều token cùng một lúc. Nếu nguồn cung có quá nhiều token thì sẽ có thặng dư. Và bất cứ khi nào có thặng dư, giá token sẽ bị giảm theo. Mặt khác, giảm phát thì hoàn toàn ngược lại với lạm phát. Trong đó, khả năng nguồn cung có thể giảm, từ đó làm tăng giá của những token đang lưu hành.

Vốn hóa thị trường có quan trọng trong Tokenomics không?

Vốn hóa thị trường là một tron số những yếu tố rất quan trọng cần xem xét trước khi bạn đầu tư. Các loại tiền điện tử vốn hóa nhỏ (dưới 1 tỷ USD) sẽ có tiềm năng phát triển cao. Tiền điện tử có vốn hóa lớn (hơn 10 tỷ USD) có thể là một khoản đầu tư an toàn nhưng tiềm năng tăng trưởng không lớn.

![[MỚI] Guild Game là gì? Có nên tham gia Guild Game không?](https://bepay.finance/wp-content/uploads/2022/08/gg7-400x267.jpg)

[MỚI] Guild Game là gì? Có nên tham gia Guild Game không?

23 Tháng Tám 2022

Highstreet token là gì? Chi tiết về token dự án Highstreet (2023)

07 Tháng Ba 2023

Đánh giá về hệ sinh thái Cronos đầy đủ, chi tiết nhất (2022)

24 Tháng Sáu 2022

CHZ là coin gì? Tìm hiểu cơ hội đầu tư của CHZ 2022

12 Tháng Hai 2022

Nicehash miner – Trợ thủ đắc lực của thợ đào coin

28 Tháng Một 2022

JST coin và dự án Just – Thông tin dành cho nhà đầu tư 2022

15 Tháng Sáu 2022

Bitstamp là gì? Review sàn Bitstamp chi tiết 2022

19 Tháng Năm 2022![[MỚI NHẤT] Toàn tập về XAVA token và nền tảng Avalaunch](https://bepay.finance/wp-content/uploads/2022/08/av3-400x267.jpg)

[MỚI NHẤT] Toàn tập về XAVA token và nền tảng Avalaunch

25 Tháng Chín 2022

Toàn tập về Poolz Finance và tiền điện tử POOLZ (2022)

17 Tháng Tám 2022

NFT marketplace là gì? Top 5 NFT marketplace nổi bật nhất 2022

10 Tháng Tám 2022